La dernière loi de finances n’a pas modifié le barème des droits de succession pour l’année 2023. Tour d’horizon des abattements fiscaux et des taux d’imposition qui s’appliquent après le décès d’une personne.

Statu quo sur le front des droits de succession. Les règles régissant la transmission du patrimoine d’une personne décédée à ses héritiers restent les mêmes cette année qu’en 2020. La loi de finances 2021, publiée au Journal Officiel du 31 décembre 2020, ne mentionne, en effet, aucun changement en ce qui concerne les abattements et les barèmes d’imposition que l’administration fiscale applique sur la part de chaque bénéficiaire de l’héritage d’un défunt.

Abattement jusqu’à 100.000 euros

Pour pouvoir procéder au calcul des droits de successions, il convient, avant toute chose, de déterminer la somme à laquelle s’applique l’impôt. C’est cet actif net taxable – établi à partir de l’actif (l’ensemble des biens du défunt) et du passif (les dettes et créances de la personne décédée) – qui est ensuite réparti entre chaque héritier. Les éventuelles donations antérieures consenties par le défunt doivent également être prises en compte dans l’actif successoral.

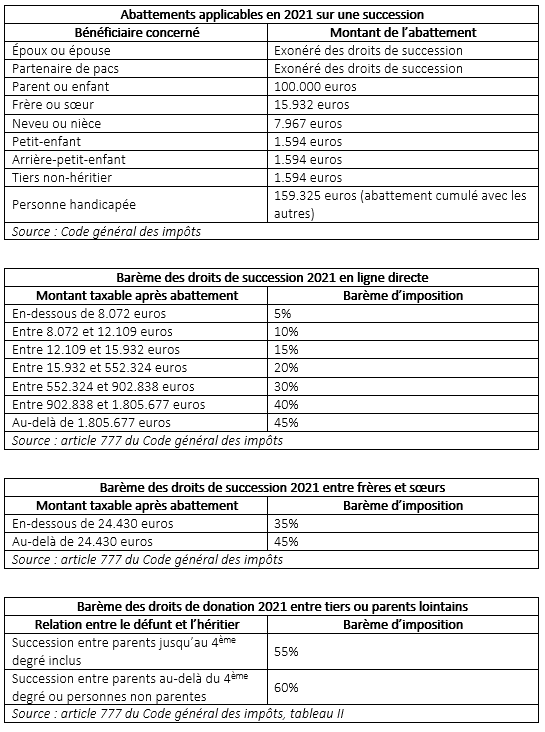

Une fois les parts de l’héritage définies pour chacun des ayants droit, des abattements s’appliquent sur les droits de succession. Ils varient selon le lien de parenté avec le défunt. Il s’élève à 100.000 euros par enfant ou ascendant (père ou mère). Les frères et sœurs du défunt ont droit à un abattement légal de 15.932 euros. Pour les neveux et nièces, il est fixé à 7.967 euros. Enfin, pour les petits-enfants, arrière-petits-enfants ou tiers (comme un concubin), l’avantage se limite à 1.594 euros.

Il faut noter qu’un conjoint (époux ou épouse) bénéficie non pas d’un abattement, mais d’une exonération totale des droits de succession. Il en va de même pour le partenaire pacsé, à condition qu’il soit mentionné dans le testament de son partenaire décédé. Idem si la succession passe par un legs aux associations et fondations reconnues d’utilité publique, comme la Fondation de France : ces structures, habilitées à recevoir des dons et des legs, ne sont pas non plus soumises aux frais successoraux.

Enfin, si l’héritier est handicapé, un abattement supplémentaire de 159.325 euros s’ajoute aux éventuelles franchises accordées en raison de sa relation familiale avec le défunt.

Barème d’imposition progressif

Dans le cas où la part de l’héritage est supérieure à l’abattement, les sommes restantes sont soumises à des taux d’imposition. Ce barème progressif est, là encore, fonction des liens de parenté entre l’héritier et le défunt, mais aussi du montant du reliquat.

Pour les ascendants et les descendants (parmi lesquels figurent les petits-enfants et les arrière-petits-enfants), un taux de 5% s’applique jusqu’à un montant taxable de 8.072 euros. Il monte jusqu’à 45% pour un montant d’actif supérieur à 1.805.677 euros.

Entre frère et sœur, le barème est de 35% pour une succession nette inférieure à 24.430 euros, et de 45% au-delà de ce montant. Pour les autres héritiers, les droits réclamés par l’Administration fiscale atteignent 55% entre parents jusqu’au 4ème degré et 60% entre parents éloignés et entre non-parents.